7月2日,特斯拉发布了2024年第二季度的产销数据。数据显示,二季度特斯拉全球产量为41.1万辆,交付量为44.4万辆,环比增长14.7%,然而,同比却继续下滑4.8%,创下连续两个月的负增长,但幅度有所收窄。

虽然在本季度特斯拉的销量依然疲软,但却远超此前市场的一致预期,同时,在环比销量有所增长的背景下,二级市场的情绪被点燃,特斯拉股价迎来连续7个交易日的连续上涨,从7月1日至今的*涨幅一度超过30%。

然而就在今年一季度,市场还在为特斯拉的销量下滑、业绩滑坡和大规模裁员而担忧。彼时,特斯拉刚刚发布了一季度的财报,在销量和降价的冲击下,公司的营收和盈利能力均出现了较大幅度的下滑。而这份上市以来最差的成绩单也成了特斯拉二级市场股价回调的加速器。

那么,回顾一季报,特斯拉业绩下滑的原因究竟是什么?展望未来,特斯拉又能否重回*?

01 业绩下滑,跌落神坛

2024年*季度,特斯拉录得总营收213.01亿美元,同比下降9%,创下自2012年以来的*同比降幅。其中,汽车业务的营收为173.78亿美元,同比下滑13%;毛利率为17.4%,也低于去年第四季度的17.6%以及去年同期的19.3%。

不仅如此,事实上,如果我们拉长周期来看,从去年三季度开始,特斯拉的营收增速就开始大幅下滑,从近50%左右暴跌至8.8%,而且已经连续三个季度维持个位数表现,且呈现逐季度下滑的趋势,直至本季度甚至跌为负增长。营收超预期下滑主要还是因为占比近80%的汽车销售业务营收增速出现了幅度更大的下跌,2023Q3-2024Q1,汽车销售的营收同比分别为4.5%、1.9%和-12.8%。

盈利能力方面也出现了类似的趋势。2024年*季度,特斯拉的毛利润为36.96亿美元,同比下降18.07%,对应毛利率17.35%,创下两年以来的*水平;同期归母净利润为11.29亿美元,同比下降55.07%,对应归母净利率降至5.37%。

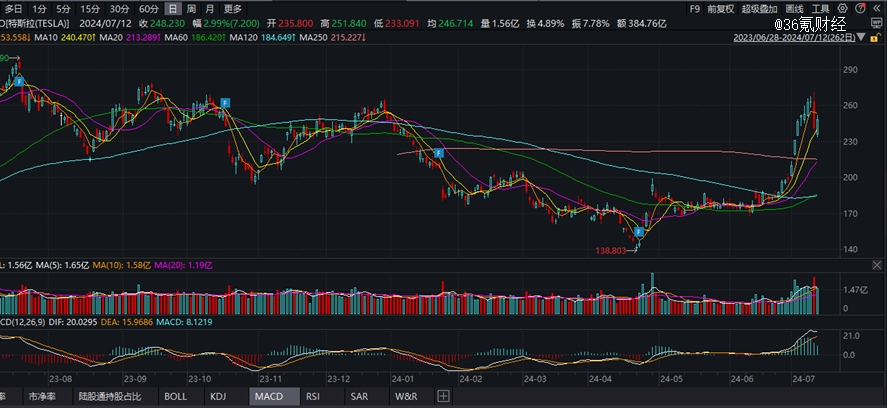

特斯拉业绩的持续疲弱,最终也反映到了二级市场的表现上。去年七月中旬开始,特斯拉进入调整趋势,到今年4月的累计*跌幅一度超过40%,尽管二季度股价表现有所回暖,但截至7月12日收盘,累计跌幅仍然超过了16%。股价的暴跌带动特斯拉市值也由23年7月的8332亿美元缩水至7917亿美元。

02 财报表现不佳背后:销量下滑,冲击营收

那么究竟是什么原因导致了特斯拉业绩的疲弱表现呢?

众所周知,汽车厂商的营收主要由销量和售价两个方面决定。无独有偶的是,从去年三季度开始,特斯拉销量同比增速也同步呈现出了下滑趋势,23年Q3的销量增速从Q2的83%大幅下滑至27%,Q4进一步下滑至20%,进入今年后,销量增速甚至连续两个季度出现了负增长,分别为-8.5%和-4.8%。可见销量的持续下滑无疑给特斯拉的营收带来了较大的冲击。

为什么去年三季度会成为特斯拉业绩表现的一个重要转折点呢?我们认为,主要是由全球新能源车市场竞争环境的变化和特斯拉自身经营战略两方面共同决定的。

首先来看新能源车市场竞争环境的变化。

海外市场方面,因地缘政治等因素影响,欧美市场对新能源车的支持力度有所放缓,特斯拉的基础版后轮驱动和长续航版Model3在24年初美国取消电车补贴政策落地后,失去了7500美元的税收抵免,严重影响了一季度欧美市场的销量。

国内市场方面,随着渗透率突破30%,国内新能源汽车行业需求端增速明显放缓,而供给端在关键技术迭代放缓的窗口期,叠加碳酸锂等价格持续下跌,导致电车成本下滑背景下,车企间的产品同质化竞争加剧,为了抢占市场份额,车企展开了一轮接一轮的价格战。

全球新能源车市场新的竞争格局,在需求端给新能源车企带来了较大的冲击,使特斯拉从去年三季度起一直销量承压,直接冲击了营收,影响了特斯拉今年一季度的业绩表现。

其次看特斯拉的经营战略。

相比国内新能源车企的持续迭代创新,特斯拉当下的经营战略则显得略微保守。

目前特斯拉在售的两款主力车型Model 3和Model Y,还是2016年和2019年发布的旧产品。车型更新方面,以Model 3为例,也只是在内饰和电池技术上做了相应的改进。而反观国内的竞争对手,产品的更新周期甚至要以半年为单位,头部车企均形成了多系列、多车型、多价格带的全面覆盖。

即便是在特斯拉优势价格带下,特斯拉在国内的竞争优势也在逐步消退。特斯拉6月的国内销量为5.9万辆,较去年同期下降20.15%。对比来看,在同价格带内,如比亚迪就有汉EV、宋L、比亚迪e9等6种车型在售;理想、问界等多个品牌也拥有配置更全的车型布局;小米甚至用更便宜的方案解决了众多特斯拉车主的痛点“天窗防晒”。国内市场供给的增多叠加同质化越发明显,在一定程度上极大削弱了特斯拉的竞争优势。

为了抵御激烈竞争环境下的销量下滑以及业绩的持续疲弱,特斯拉开启了车企间的价格战。

2023年特斯拉就对旗下车型进行了多轮全球降价促销。在此基础上,2024年1月12日,特斯拉中国再次对Model 3/Y后轮驱动版及长续航版售价进行调整,4月末,进一步下调全系车型价格,6月又在美国市场对Model 3长续航全轮驱动版进行价格调整,企图通过不断提高价格竞争力重新吸引消费者的目光。那么,这些降价措施到底能否重振特斯拉的雄风呢?

以国内市场为例,降价策略在短期内确实提振了特斯拉的销量表现。根据Wind数据显示,在4月特斯拉全系列车型采取降价措施后,5-6月的月销量分别回升至55215辆和59261辆,环比提升76%和7%。但是从长期趋势上看,降价对销量的提振效果却并不显著。今年第二季度特斯拉在国内的新车累计销量为14.589万辆,月均销量4.8万辆,远低于去年同期5.2万辆的月均销量。可见降价带来的短期销量增长很难扭转当下特斯拉的销售困境。不仅如此,降价策略还从价格端给营带来了进一步的冲击,同时也影响到了单位产品的利润率,削弱了公司整体的盈利能力。

03 未来何去何从?

综上所述,在当下新能源车厂商面临生存环境逐渐恶化、行业内卷严重的背景下,特斯拉虽然作为龙头企业,但处境却并不乐观。尽管2023年以来经历了多轮降价促销,但依然无法抵御整体需求下滑的冲击,使得降价对销量的提振作用有限,而近几个季度公司销量的持续走弱则直接冲击了营收和盈利能力。

这代表着如果想要继续戴好科技成长股的帽子,特斯拉必须要向市场证明他仍然具备较明确的成长逻辑和增量空间,这么一来,Model 2的推出、储能业务的扩张以及FSD的商业化落地就变得非常关键。

Model 2方面,马斯克曾表示,Model 2将于2025年实现量产,市场目前普遍预期的定价在15-20万之间,也就是说,在优势领域卷不动的情况下,特斯拉终于要通过低价位车型的覆盖来抢占更广泛的市场份额了。但相比Model 3 推出时的新能源车市场状况,当下的新能源车竞争程度明显加剧,国内车企的口碑和竞争力也不可同日而语,这种背景下,Model 2究竟能给特斯拉带来多大的增量空间,也需要打一个问号。

根据预测,Model 2的续航里程将会在500km左右,定价在15-20万之间。我们选取市面上比较火热的几款同价位车型做对比,同价位国产新能源车平均续航里程在632km,充电时间、内外部配置方面也卷得火热,且几款成熟车型已经具备了稳定的受众人群,这无疑会在一定程度上削弱Model 2的吸引力。

FSD业务方面,目前市场期待的点主要有三个方面,一是智驾体验进一步提升后,驱动北美FSD渗透率的提升;二是特斯拉FSD能够顺利入华进一步打开增量空间;三是Robotaxi加速推进后带来的想象空间。

目前,特斯拉FSD已进入V12.3阶段,技术上采用更先进的神经网络技术,可以更好地理解和处理复杂驾驶环境,减少驾驶人员的干预,提高自动驾驶的精确度和自动化度。随着智能体验的进一步提升,特斯拉FSD累计里程数陡然上升,为后续北美渗透率的提升奠定了基础。根据华金证券的估算,目前特斯拉北美FSD的渗透率为36%,远高于外网统计的结果。

由于涉及到数据收集的问题,长期以来国内的FSD面临着政策准入的问题,但近期北京拟推出自动驾驶汽车条例,在一定程度上加大了特斯拉FSD入华的想象空间。而8月Robottaxi的推出是市场考察的一个重要节点,如果可以落地国内市场,无疑会进一步提振FSD后续的业绩空间。从具体的增量上看,根据华金证券预测,以目前中国特斯拉汽车保有量为基础,如果渗透率达到5%,预计FSD新增收入为54.4亿元;而如果达到北美*年公测的15%,那么预计新增收入163.2亿元。

估值方面,我们从传统车企及新势力车企两个角度分别对特斯拉进行估值。

传统车企方面,选取12家公司作为可比标的,计算出汽车制造行业平均静态市盈率为13.51,对比同期特斯拉为52.79倍。

新势力方面,选取赛力斯等7家车企,计算PS均值为2.49倍,对比同期特斯拉为8.18倍。

综合来看,无论是对比传统向新能源转型的车企还是造车新势力而言,当前特斯拉的估值都处在较高水平,估值安全垫并不高,有一定的高估风险。

综合而言,考虑到在当下新能源车行业的大环境下,特斯拉未来的销量提升仍面临较大压力,从而可能持续抑制公司业绩表现,叠加目前偏高的估值不能提供有效的安全边际。这种背景下,未来公司股价的波动性预计会显著提升,市场也需要看到更明确的业绩增量和想象空间。

但考虑到当下美股较为乐观的股市环境以及对科技股的偏爱,大概率会为特斯拉的估值和业绩表现提供更强的包容性。也就是说,市场预期可能会成为未来一段时间决定特斯拉股价表现的关键因素,即使是在预期不断下调的情况下,一旦实际情况好于市场预期,都有可能会成为市场乐观情绪的爆发点,从而提振公司的表现。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。